Grab đóng thuế vào ngân sách nhà nước như thế nào?

Mặc dù luôn bị tố trốn thuế nhưng thực tế, số tiền mà Grab đóng góp cho ngân sách nhà nước cao gấp 3 lần khoản đóng thuế của "ông trùm" taxi Vinasun.

Theo thông báo xác nhận số 195/TB-CCT-KK, KTT&TH từ cơ quan quản lý thuế trực tiếp Grab là Chi cục Thuế quận 10, TP.HCM ngày 7/1/2019, năm 2018, DN này đóng góp hơn 441 tỷ đồng tiền thuế. Mức đóng góp thuế đã có sự tăng trưởng liên tục qua các năm.

Nếu so với các đơn vị đóng thuế nhiều kế tiếp trong danh sách các doanh nghiệp vận tải dưới 9 chỗ, số tiền nộp thuế vào ngân sách của Grab cao hơn rất nhiều lần. Cụ thể như Công ty Cổ phần Ánh Dương – Vinasun, theo Báo cáo tài chính Quý 4/2018 của công ty này, nghĩa vụ thuế Vinasun đóng góp vào ngân sách nhà nước chỉ ở mức 144 tỷ đồng.

Liên quan đến việc quản lý thuế với các hãng taxi công nghệ nói chung và Grab nói riêng vẫn đang là vấn đề gây nhiều tranh cãi, tại phiên chất vấn Bộ trưởng Giao thông Vận tải Nguyễn Văn Thể ngày 5/6, đại biểu Phạm Văn Hòa - Phó trưởng đoàn chuyên trách tỉnh Đồng Tháp nêu, Grab chỉ nộp thuế gần 10 tỷ đồng cho ba năm 2014-2016, trong khi các doanh nghiệp taxi truyền thống nộp thuế cả nghìn tỷ đồng. Do đó, ông Phạm Văn Hoà đặt câu hỏi về giải pháp căn cơ để tránh thất thu thuế với loại hình kinh doanh vận tải mới này.

Giải trình thêm về nội dung này, Bộ trưởng Bộ Tài chính Đinh Tiến Dũng cho biết, pháp luật về thuế hiện áp dụng thống nhất giữa các loại hình từ sắc thuế, điều kiện ưu đãi đến miễn giảm thuế. Bộ trưởng Đinh Tiến Dũng cũng cho biết đã nghiên cứu, áp dụng tối đa quy định luật thuế hiện hành để thu thuế xe hợp đồng điện tử. Hiện pháp luật về thuế đã áp dụng thống nhất giữa các loại hình doanh nghiệp về thuế suất, điều kiện ưu đãi, chế độ miễn giảm... Theo đó, doanh nghiệp xác định được doanh thu, chi phí, thu nhập doanh nghiệp như Grab, Mai Linh, Vinasun... sẽ được áp dụng phương pháp kê khai thuế.

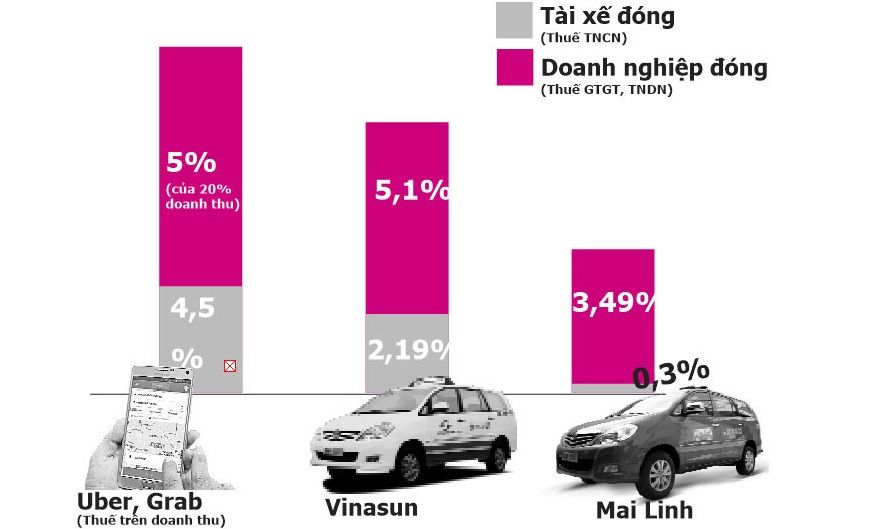

Còn nhà thầu nước ngoài như Uber xác định được doanh thu nhưng không xác định được chi phí... nên cơ quan thuế phải sử dụng phương pháp tỷ lệ ấn định trên doanh thu hoặc tỷ lệ thuế giá trị gia tăng (VAT) và thu nhập doanh nghiệp trên doanh thu... Các phương pháp này, theo ông Dũng, đều đảm bảo cân bằng hoạt động trong nộp thuế của các doanh nghiệp.

Người đứng đầu ngành tài chính cho hay, với các nhà thầu nước ngoài, tỷ lệ ấn định trên doanh thu với thuế thu nhập doanh nghiệp, thuế giá trị gia tăng với loại hình trên đảm bảo phù hợp với từng lĩnh vực kinh doanh.

Trong Công văn số 3166 của Bộ Tài chính đã có hướng dẫn chính sách thuế đối với Grab, Uber và khẳng định, các nội dung hướng dẫn này đều phù hợp với quy định của pháp luật về thuế hiện hành. Toàn bộ doanh thu từ hoạt động kinh doanh vận tải đều phải kê khai, nộp thuế.

Theo đó, nếu xác định doanh thu tính thuế của Uber, Grab là 100% doanh thu vận tải thu được từ khách hàng sẽ dẫn đến việc đánh thuế trùng và không hợp lý. Vì, trong số 100% doanh thu vận tải thu được từ khách hàng, Uber và Grab chỉ được hưởng khoảng 20% doanh thu vận tải; phần còn lại 80% doanh thu vận tải được chia cho tổ chức, cá nhân hợp tác với Grab, Uber theo thỏa thuận hợp đồng hợp tác kinh doanh và tổ chức, cá nhân này phải kê khai, nộp thuế theo quy định đối với phần doanh thu được hưởng.

Thông tin chính thức từ Bộ Tài chính cũng cho biết thêm, đối với hoạt động kinh doanh vận tải của Grab, Tổng cục Thuế đã ban hành Công văn 384 gửi Cục Thuế một số tỉnh, thành phố đang triển khai mô hình này hướng dẫn về chính sách thuế thực hiện thống nhất theo nguyên tắc hợp đồng hợp tác kinh doanh chia sẻ doanh thu như áp dụng đối với Uber và Grab theo tinh thần Công văn 3166/BTC-CST đảm bảo thuế hiện hành được áp dụng thống nhất giữa các đơn vị có cùng loại hình kinh doanh với nhau từ thuế suất, điều kiện ưu đãi, cho đến chế độ miễn, giảm thuế...” theo đúng quy định Luật Quản lý thuế.

In bài viết

In bài viết